Учет расходов на топливо по путевым листам в «1С:Бухгалтерии 8»

Начиная с версии 3.0.74 в «1С:Бухгалтерии 8» автоматизирован учет расходов на топливо для автотранспорта, используемого в компании. С помощью нового документа «Путевой лист» в программе можно не только оформлять путевые листы, но и отражать покупку топлива по кассовым чекам и топливным картам, а также учитывать остатки топлива в баке автомобиля. Новый функционал могут применять нетранспортные предприятия, использующие в служебных целях легковые автомобили.

Практически в каждой организации, включая индивидуальных предпринимателей (ИП), имеется автотранспорт (собственный, арендованный или полученный по договору лизинга), который используется в служебных целях. В связи с этим возникает необходимость учета расходов на содержание служебного транспорта, в том числе и расходов на топливо.

Учет расходов на топливо

Все виды топлива (бензин, дизельное топливо, сжиженный нефтяной газ, сжатый природный газ) относятся к горюче-смазочным материалам (ГСМ), которые входят в состав материально-производственных запасов (МПЗ). В соответствии с ПБУ 5/01 «Учет материально-производственных запасов» (утв. приказом Минфина России от 09.06.2001 № 44н) МПЗ принимаются к бухгалтерскому учету по фактической себестоимости. Для обобщения информации о наличии и движении топлива в Плане счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утв. приказом Минфина России от 31.10.2000 № 94н) предназначен субсчет 10.03 «Топливо», подчиненный счету 10 «Материалы».

Документом, который подтверждает расход топлива, данные о фактическом пробеге и производственный характер маршрута движения автомобиля, является путевой лист. Формы путевых листов для различных видов автомобильного транспорта утверждены постановлением Госкомстата России от 28.11.1997 № 78 «Об утверждении унифицированных форм первичной учетной документации по учету работы строительных машин и механизмов, работ в автомобильном транспорте». Эти формы документов носят обязательный характер только для автотранспортных организаций. Остальные организации могут разработать свою форму путевого листа, которая должна содержать обязательные реквизиты, предусмотренные статьей 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» и приказом Минтранса России от 18.09.2008 № 152 «Об утверждении обязательных реквизитов и порядка заполнения путевых листов»:

- наименование и номер путевого листа;

- сведения о сроке действия путевого листа;

- сведения о собственнике (владельце) транспортного средства;

- сведения о транспортном средстве (тип, государственный знак, показания одометра);

- сведения о водителе.

Для целей налогообложения прибыли расходы на ГСМ не нормируются и учитываются в полном объеме, если они экономически обоснованы, документально подтверждены и произведены в целях осуществления деятельности, направленной на получение дохода (п. 1 ст. 252 НК РФ). С целью внутреннего контроля организация может самостоятельно установить нормы расхода топлива, утвердив их приказом руководителя. При этом можно руководствоваться нормами расхода топлива, указанными в инструкции по эксплуатации автомобиля, или нормами, рекомендованными распоряжением Минтранса России от 14.03.2008 № АМ-23-р (см., например, письмо Минфина России от 22.03.2019 № 03-03-07/19283).

В бухгалтерском учете фактический расход топлива на основании путевых листов списывается в расходы по обычным видам деятельности. Для целей налогообложения прибыли расходы на содержание служебного транспорта относятся к прочим расходам, связанным с производством и (или) реализацией (пп. 11 п. 1 ст. 264 НК РФ, письмо Минфина России 08.08.2019 № 03-03-06/1/59876). При применении упрощенной системы налогообложения (УСН) с объектом «доходы, уменьшенные на величину расходов» стоимость топлива для автомобиля, используемого в деятельности, направленной на получение дохода, также учитывается в качестве расходов на содержание служебного автотранспорта (пп. 12 п. 1, п. 2 ст. 346.16 НК РФ).

Варианты учета ГСМ в «1С:Бухгалтерии 8»

Топливо можно приобретать за наличный расчет и в безналичной форме. Если организация выбрала безналичную форму, то с поставщиком ГСМ заключается договор поставки, в соответствии с которым организация перечисляет денежные средства на расчетный счет поставщика, а взамен получает талоны или топливные карты, по которым водители осуществляют заправку автомобилей на автозаправочных станциях (АЗС).

Учет ГСМ по талонам

Для учета операций с применением топливных талонов имеет значение, какой вид талонов используется и в какой момент к организации переходит право собственности на ГСМ. В зависимости от условий договора поставки нефтепродуктов право собственности на получаемый бензин может переходить к организации либо в момент получения талонов, либо в момент заправки автомобиля на АЗС.

Если по договору с поставщиком право собственности на ГСМ переходит к организации в момент заправки топлива в бак автомобиля на АЗС, то талоны на ГСМ могут учитываться в составе денежных документов на счете 50.03 «Денежные документы».

В программе «1С:Бухгалтерия 8» (ред. 3.0) для учета на топливо в составе денежных документов используются документы:

- Поступление денежных документов и Выдача денежных документов (раздел Банк и касса) — для регистрации получения талонов от поставщика и передачи их водителю;

- Авансовый отчет (раздел Банк и касса) — для отражения приобретения ГСМ;

- Требование-накладная (раздел Склад) — для списания приобретенного ГСМ в расходы.

Если по договору с поставщиком право собственности на ГСМ переходит к организации в момент передачи топливных талонов, то поставщик одновременно с талонами передает организации комплект документов на топливо (накладную, счет-фактуру). В договоре при этом необходимо прописать условие, что топливо находится на ответственном хранении у поставщика до момента предъявления топливного талона и заливки топлива в бак автомобиля. Получение и выдачу талонов на ГСМ следует регистрировать в специальном журнале — книге учета талонов.

В программе «1С:Бухгалтерия 8» (ред. 3.0) для учета ГСМ с переходом права собственности в момент получения талонов используются документы:

- Поступление (акты, накладные) (раздел Покупки) — для регистрации приобретения топлива;

- Перемещение товаров (раздел Склад) — для отражения фактической заправки топлива с АЗС в бак машины;

- Требование-накладная (раздел Склад) — для списания топлива в расходы.

1С:ИТС

Учет ГСМ по топливной карте

Топливная карта представляет собой микропроцессорную небанковскую пластиковую карту с ПИН-кодом и чипом, являющимся носителем информации:

- об установленных лимитах, количестве и ассортименте нефтепродуктов и сопутствующих услуг;

- и/или о количестве денежных средств, в пределах которых на АЗС можно получить нефтепродукты и сопутствующие услуги.

Чтобы приобретать топливо по картам, компания заключает договор с поставщиком топлива (это может быть процессинговый центр, который выступает в роли эмитента топливной карты и действует по договорам комиссии с собственниками топлива). В зависимости от условий договора топливная карта может передаваться организации и обслуживаться бесплатно или за определенную плату.

Организация может иметь в своем распоряжении несколько топливных карт. Топливные карты в организации закрепляются либо за водителем, либо за автомобилем. На каждую отдельную карту ни деньги, ни литры не зачисляются. Информация у поставщика хранится в целом по всей организации-покупателе, а топливная карта представляет собой техническое средство для получения топлива и услуг на АЗС отдельными водителями.

При получении топлива на АЗС водитель получает чек о произведенной заправке, который следует приложить к путевому листу. В оговоренный договором срок (в конце месяца или чаще) поставщик топлива представляет организации комплект документов за указанный период:

- отчет о марке и количестве предоставленного топлива (реестр операций, осуществленных с использованием топливных карт);

- финансовые документы (накладную и счет-фактуру).

В программе «1С:Бухгалтерия 8» (ред. 3.0) для отражения поступления топливных карт и ГСМ используются документы Поступление (акты, накладные). Передача карты оформляется документом Передача материалов в эксплуатацию (раздел Склад), а учет ГСМ в расходах — документом Требование-накладная.

1С:ИТС

Подробнее об учете ГСМ по топливным картам см. в разделе «Инструкции по учету в программах 1С»: «Учет ГСМ по топливным картам» .

Как видим, «традиционные» методики учета топлива достаточно трудоемкие. При этом в прежних версиях программы отсутствовала печатная форма путевого листа.

Упрощение учета расходов на топливо в «1С:Бухгалтерии 8»

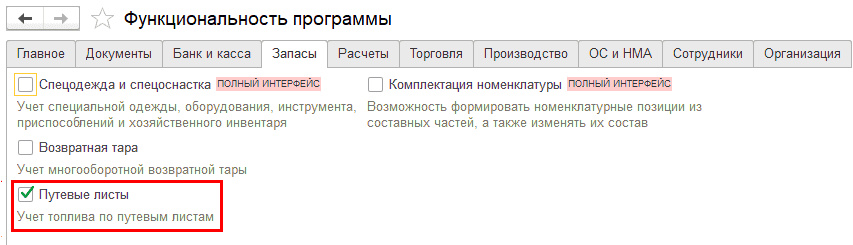

Начиная с версии 3.0.74 в «1С:Бухгалтерии 8» можно вести учет топлива по путевым листам. Чтобы новая возможность стала доступна пользователю, потребуется включить соответствующую функциональность (раздел Главное — Настройки — Функциональность). На закладке Запасы необходимо установить флаг Путевые листы (см. рис. 1). После включения указанной настройки в программе появляется новый документ — Путевой лист.

Рис. 1. Настройка функциональности программы

Путевой лист оформляется на каждое транспортное средство. Этот документ используется для подтверждения расходов на топливо в целях налога на прибыль. Также в Путевом листе указывается количество топлива, которое было куплено и израсходовано в течение рейса. В полном интерфейсе документ доступен в разделе Покупки. В простом интерфейсе — в разделе Документы. Рассмотрим новый документ подробнее.

Возможности нового документа «Путевой лист»

С помощью документа Путевой лист (рис. 2) программы пользователь может:

- учитывать сведения о маршруте легкового автомобиля, который используется в служебных целях. Причем это может быть как собственный автомобиль организации, так и арендованный, а также личный транспорт, принадлежащий сотруднику организации;

- отражать покупку топлива за наличный расчет либо по топливной карте;

- учитывать расход топлива в баке транспортного средства;

- учитывать расходы на топливо в бухгалтерском и налоговом учете (для целей налогообложения прибыли, при применении УСН с объектом «доходы, уменьшенные на величину расходов», а также для профессионального вычета индивидуального предпринимателя при уплате НДФЛ).

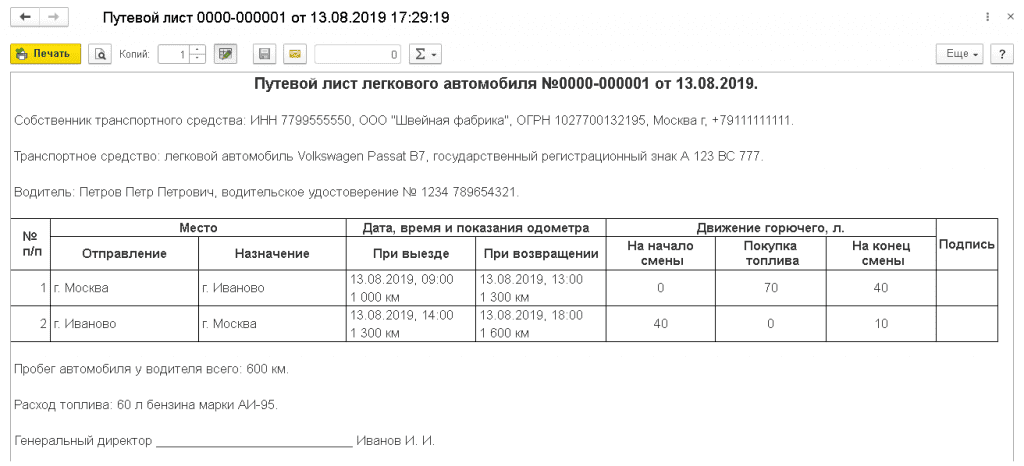

- выводить на печать путевой лист по типовой межотраслевой форме № 3 (утв. Постановлением № 78) или в упрощенной форме;

- выводить на печать авансовый отчет по форме АО-1 (утв. постановлением Госкомстата РФ от 01.08.2001 № 55) — при покупке топлива за наличный расчет.

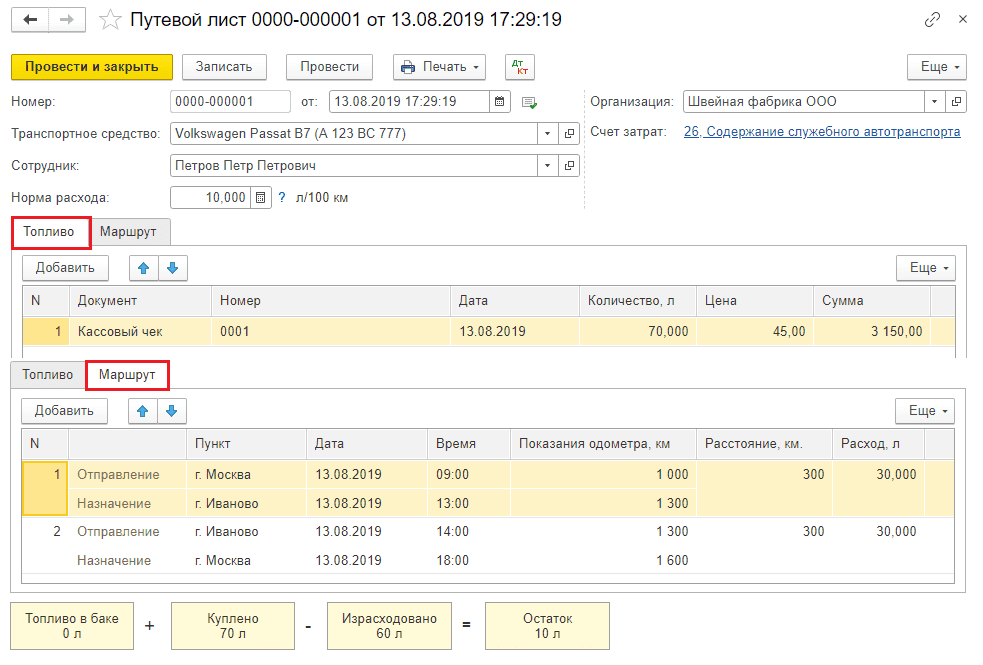

Рис. 2. Документ «Путевой лист». Приобретение топлива по кассовому чеку

Обратите внимание, что документ Путевой лист имеет ограничения: его могут использовать только предприятия, которые не являются транспортными компаниями и для которых перевозки не являются основной деятельностью. Помимо этого, в Путевом листе не поддерживается учет топлива по талонам на ГСМ. Если в деятельности организации используются не легковые автомобили, практикуются заправки «в канистру», используются талоны на ГСМ, а топливо хранится на разных складах, то учет ГСМ должен осуществляться по прежнему («традиционному») сценарию. Методика учета топлива по путевым листам потребовала внесения изменений в программу.

Изменения в «1С:Бухгалтерии 8» для автоматизации учета расходов по путевым листам

В рамках автоматизации учета расходов на топливо по путевым листам в «1С:Бухгалтерии 8» начиная с версии 3.0.74 произошли следующие изменения:

- К счету 10.03 «Топливо» добавлены субсчета третьего порядка:

- 10.03.1 «Топливо на складе»;

- 10.03.2 «Топливо в баке».

- К счету 76 «Расчеты с разными дебиторами и кредиторами» добавлен новый субсчет 76.15 «Приобретение по топливным картам». Этот субсчет предназначен для количественного учета расчетов по топливу, приобретенному организацией по топливным картам в валюте Российской Федерации. Аналитический учет ведется по отдельным наименованиям топлива (субконто Номенклатура) и автомобилям (субконто Транспортные средства).

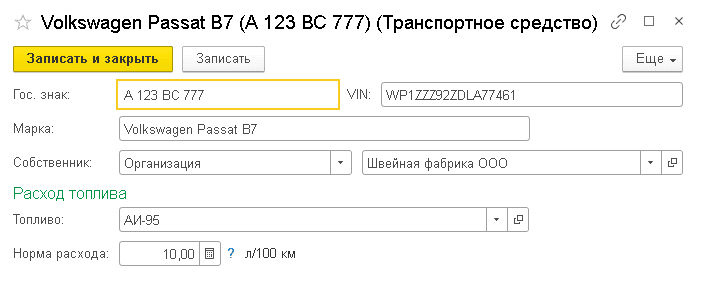

- Появился новый объект программы — Транспортное средство (элемент справочника Транспортные средства), доступ к которому осуществляется из раздела Справочники — ОС и НМА. Если автомобиль учитывается в организации в качестве основного средства (ОС), то Транспортное средство (рис. 3) создается автоматически при постановке транспортного средства на учет в ФНС (карточка основного средства — ссылка Поставить на учет), поскольку в записи регистра Регистрация транспортного средства содержатся все необходимые сведения. Автомобили, взятые в аренду, и личный транспорт сотрудников, используемый в служебных целях, следует внести в справочник Транспортные средства вручную;

- Для документа Поступление (акт, накладная) появился новый вид операции Топливо.

- дата путевого листа (номер присваивается автоматически);

- транспортное средство;

- сотрудник, который использует машину в служебных целях;

- норма расхода топлива для указанного транспортного средства. По умолчанию норма подставляется из карточки транспортного средства, но может быть изменена в Путевом листе вручную. При этом программа предложит сохранить измененную норму для последующего автоматического заполнения Путевого листа;

- счет и аналитика затрат в форме Счет затрат, доступ к которой осуществляется по соответствующей ссылке. По умолчанию в документе Путевой лист установлена новая предопределенная статья Содержание служебного автотранспорта с видом расхода Прочие расходы.

- Путевой лист — упрощенная форма (см. рис. 4);

- Путевой лист (№ 3);

- Авансовый отчет (АО-1).

- Путевой лист — сначала сотрудник отчитывается за топливо;

- Авансовый отчет или Авансовый отчет по командировке — затем сотрудник отчитывается по иным возмещаемым расходам.

- топливные карты поставщик предоставляет за плату, обслуживание карт — бесплатное;

- право собственности на ГСМ переходит к организации в момент его фактического получения на АЗС;

- ГСМ выбираются на АЗС по цене, действующей на дату внесенной предоплаты;

- закрывающие документы поставщик предоставляет один раз в месяц на дату окончания месяца.

- Компенсации. Использование автотранспорта в этом случае фиксируется в локальных актах. Также это может быть указано в трудовом договоре или коллективном соглашении. При этом процессуальные процедуры доводятся до минимума, и работодатель может гибко регулировать трудовой процесс. Однако выплата компенсации директору за использование личного автомобиля делает его менее защищенным.

- Аренда. Для понижения фактических расходов, а также оптимизации учета всех расходов может быть использована аренда. При этом компания, по сути, арендует транспортное средство без водителя, и работник уже ездит на служебной машине, то есть находящейся на балансе компании. В договоре может быть предусмотрена полная схема возмещения расходов на автомобиль. Но у этого способа есть и недостатки.

- Ссуда. При безвозмездной ссуде также возможно использовать личный автомобиль в служебных целях. В этом случае сотрудник не получает вознаграждение за предоставление ТС напрямую, но общая налоговая нагрузка, а также отчисления с аренды будут понижены. При этом автомобиль оформляется на баланс компании.

- Договор ГПХ. Иногда целесообразно заключать с водителем договор ГПХ на оказание услуг по перевозке товаров или пассажиров. Этот способ имеет целый ряд как преимуществ, так и недостатков.

- Придется платить НДФЛ с платы за аренду.

- Необходимо снова оформлять страховой договор.

- Дополнительно нужно заключить договор аренды.

- Название и номер.

- Данные о периоде действия.

- Данные о собственнике ТС.

- Данные об автомобиле.

- Данные о водителе.

- Заключён договор аренды ТС между физлицом, не имеющим статуса ИП, и предприятием. Тогда в качестве налогового агента выступает учреждение, взявшее внаём машину у физического лица.

- Договор аренды ТС оформлен между учреждением-арендатором и арендодателем, являющимся сотрудником организации и использующим ТС в служебных целях. В таком случае компенсация предусматривает погашение стоимости ремонта, техобслуживания, износа, горюче-смазочных материалов.

- сжатый природный газ, сжиженный нефтяной газ, дизельное топливо, бензин;

- смазочные материалы – трансмиссионные, моторные, специальные масла, а также пластичные смазки;

- жидкости специального предназначения – охлаждающие и тормозные.

- Подотчётное лицо (обычно это водитель) предоставляет в бухгалтерию в установленные сроки авансовый отчёт.

- К этому документу должны быть приложены чеки контрольно-кассовых аппаратов АЗС на приобретённое за наличные денежные средства высокооктановое или дизельное топливо.

На субсчете 10.03.1 учитывается наличие и движение нефтепродуктов и смазочных материалов, предназначенных для эксплуатации транспортных средств, технологических нужд производства, выработки энергии и отопления, твердого и газообразного топлива. Аналитический учет ведется по наименованиям, местам хранения и партиям (документам поступления). Каждое наименование — элемент справочника Номенклатура. Каждое место хранения — элемент справочника Склады. Для ведения аналитического учета по складам и партиям следует выполнить соответствующие настройки параметров учета (раздел Главное — План счетов — Настройка плана счетов — Учет запасов). Субсчет 10.03.1 является «преемником» счета 10.03, использующегося в предыдущих версиях программы, и применяется в «традиционных» сценариях работы с ГСМ. На субсчете 10.03.2 учитывается наличие и движение нефтепродуктов, находящихся в баке транспортного средства. Аналитический учет ведется по наименованиям топлива и автомобилям. Каждое наименование — элемент справочника Номенклатура. Каждый автомобиль — элемент справочника Транспортные средства.

Рис. 3. Карточка транспортного средства

Примеры применения документа «Путевой лист»

Рассмотрим новые возможности учета топлива на конкретных примерах. Первый пример — отражение в учете топлива, приобретенного по кассовому чеку.

Примечание

Цены в примерах условные.

Пример 1

Организация ООО «Швейная фабрика» (ОСНО, плательщик НДС) имеет на балансе собственный автомобиль марки Volkswagen Passat B7. Автомобиль используется в управленческих целях. 01.08.2019 из кассы организации на основании заявления сотрудника выданы денежные средства под отчет в сумме 5 000,00 руб. для покупки бензина за наличный расчет. 13.08.2019 после выполнения служебного задания сотрудник сдал авансовый отчет, путевой лист и кассовый чек в бухгалтерию организации. В кассовом чеке указано: наименование марки бензина АИ-95, количество — 70 л, стоимость одного литра 45 руб. и общая сумма 3 150 р. Сумма НДС отдельной строкой не выделена. На основании путевого листа было израсходовано 60 л бензина согласно маршруту г. Москва — г. Иваново — г. Москва (600 км). 14.08.2019 остаток неиспользованной подотчетной суммы сдан в кассу организации. В соответствии с учетной политикой организации расходы на ГСМ в налоговом учете не нормируются (учитываются в полном объеме).

Выдача наличных денежных средств сотруднику под отчет отражается документом Выдача наличных с видом операции Выдача подотчетному лицу. При проведении документа Выдача наличных формируется запись регистра бухгалтерии:

Дебет 71.01 Кредит 50.01

— на сумму денежных средств, выданных под отчет (5 000 руб.).

Обратите внимание, для тех счетов, где поддерживается налоговый учет, соответствующие суммы вводятся в специальные ресурсы регистра бухгалтерии для целей налогового учета. В рассмотренных в данной статье примерах разниц между бухгалтерским и налоговым учетом не возникает.

Отразим приобретение бензина по кассовому чеку и его расход документом Путевой лист (см. рис. 2). В шапке документа указывается:

Если топливо приобретается за наличный расчет, то его количество и цена определяются на момент заправки и указываются в кассовом чеке. При заполнении табличной части на закладке Топливо в поле Документ следует выбрать значение Кассовый чек, указать реквизиты кассового чека, количество, цену и сумму приобретенного топлива.

В табличной части на закладке Маршрут следует заполнить пункты отправления и назначения, дату, время и показания одометра на момент отправления и прибытия, расстояние между пунктами и расход топлива на каждом участке маршрута. Итоговое количество топлива в баке с учетом остатка на начало маршрута, поступления и расхода по путевому листу рассчитывается автоматически и выводится в наглядной форме в нижней части документа. Остаток топлива в баке автоматически переносится в следующий в хронологическом порядке Путевой лист.

При проведении документа сформируются проводки:

Дебет 10.03.2 Кредит 71.01

— на сумму приобретенного бензина (3 150,00 руб.) в количестве 70 л;

Дебет 26 Кредит 10.03.2

— на количество списанного бензина (60 л). Поскольку в течение месяца аналогичное топливо может приобретаться разными способами и по разным ценам, то окончательная стоимость топлива, учитываемого в расходах для целей бухгалтерского учета и для целей налогообложения прибыли, будет сформирована в конце месяца при выполнении регламентной операции Корректировка стоимости номенклатуры, входящей в обработку Закрытие месяца.

Возврат неиспользованных подотчетных сумм в кассу организации оформляется документом Поступление наличных с видом операции Возврат от подотчетного лица. При проведении документа в регистр бухгалтерии вводится запись:

Дебет 50.01 Кредит 71.01

— на сумму возвращенных денежных средств (1 850,00 руб.).

В последний день месяца 31.08.2019 при выполнении регламентной операции Корректировка стоимости номенклатуры стоимость списанного бензина учитывается в расходах:

Дебет 26 Кредит 10.03.2

— на сумму расходов по приобретению топлива (2 700,00 руб.). При этом количество бензина по счету 10.03.2 в данной проводке уже не отражается.

При приобретении топлива по кассовому чеку в документе Путевой лист по команде Печать доступны следующие печатные формы:

Рис. 4. Упрощенная форма путевого листа

Если в результате служебной поездки помимо расходов на топливо возникают иные возмещаемые расходы сотрудника (например, расходы на приобретение товаров и материалов или командировочные расходы), то такая поездка отражается в учетной системе комбинацией документов:

Рассмотрим следующий пример, когда ГСМ приобретено по топливной карте АЗС.

Пример 2

Организация ООО «Швейная фабрика», имеющая на балансе собственный автомобиль марки BMW M3, заключила договор поставки топлива с поставщиком ГСМ на приобретение бензина марки АИ-98 на автозаправочных станциях этого поставщика с применением топливной карты. Автомобиль используется в управленческих целях. Поставка топлива осуществляется путем его выборки на АЗС поставщика через топливораздаточные колонки с использованием терминалов для приема топливных карт. В соответствии с условиями договора:

01.09.2019 ООО «Швейная фабрика» перечислила с расчетного счета 100% предоплату поставщику за бензин в сумме 8 400 руб. (в т. ч. НДС 20% ) из расчета 200 л по цене 42 руб. за литр с учетом НДС 20%.

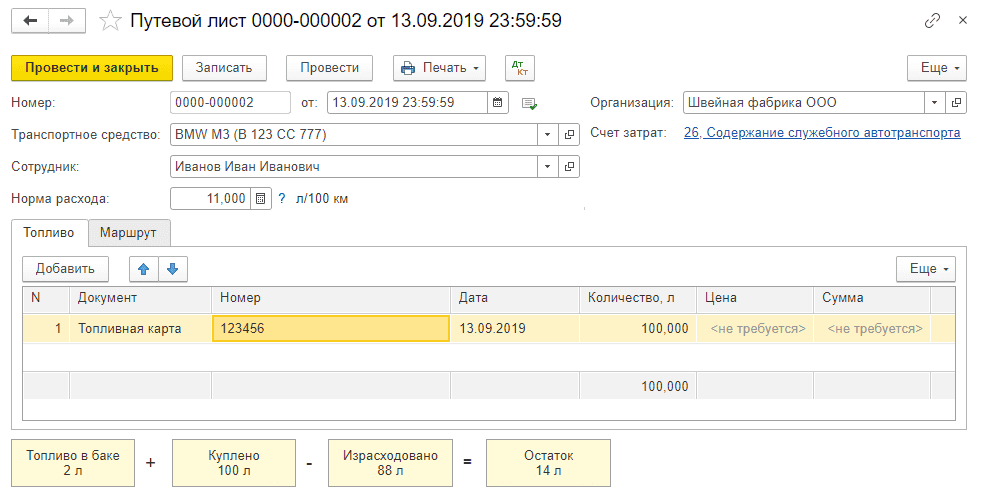

Согласно путевому листу за сентябрь 2019 года по топливной карте заправлено 100 л бензина марки АИ-98, а израсходовано 88 л.

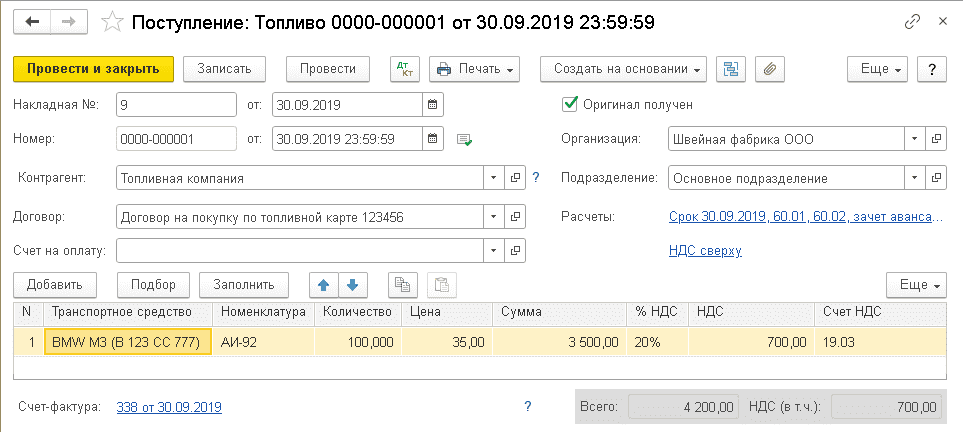

30.09.2019 поставщик представил комплект документов за сентябрь 2019 года, согласно которым по топливной карте заправлено 100 л бензина на сумму 4 200 руб. (в т. ч. НДС 20%).

Оплата в адрес поставщика регистрируется документом Списание с расчетного счета с видом операции Оплата поставщику. При проведении документа формируется бухгалтерская проводка:

Дебет 60.02 Кредит 51

— на сумму предоплаты поставщику топлива (8 400 руб.).

Если ГСМ приобретается по топливной карте, то фактическая стоимость топлива с учетом возможных скидок будет окончательно сформирована только в конце отчетного периода, когда поставщик представит организации финансовые документы по договору (товарную накладную, счет-фактуру и расшифровку по операциям, проведенным с использованием топливных карт). В этом случае при заполнении табличной части документа Путевой лист на закладке Топливо в поле Документ следует выбрать значение Топливная карта, указать реквизиты топливной карты и зафиксировать количество топлива, залитое в бак. Поля Цена и Сумма для топлива, приобретенного по топливной карте, для заполнения недоступны (рис. 5).

Рис. 5. Документ «Путевой лист». Приобретение ГСМ по топливной карте

Табличная часть на закладке Маршрут заполняется аналогично Примеру 1.

При проведении документа формируются проводки, которые отражают движения только в количественном учете топлива (без сумм):

Дебет 10.03.2 Кредит 76.15

— на количество приобретенного топлива (100 л);

Дебет 26 Кредит 10.03.2

— на количество израсходованного топлива (88 л).

В конце месяца согласно договору поставщик представляет расчетные (финансовые) документы. Отразим поступление топлива документом Поступление (акт, накладная) с видом операции Топливо. Особенность данного документа состоит в том, что приобретаемые ГСМ «привязываются» к конкретному транспортному средству (рис. 6).

Рис. 6. Поступление топлива

При проведении документа формируются записи регистра бухгалтерии:

Дебет 60.01 Кредит 60.02

— на сумму зачтенного аванса (4 200,00 руб.);

Дебет 10.03.2 Кредит 60.01

— на стоимость бензина, купленного по топливной карте и залитого в бак транспортного средства (3 500,00 руб.);

Дебет 76.15 Кредит 60.01

— на количество топлива, залитого в бак транспортного средства (100 л);

Дебет 19.03 Кредит 60.01

— на сумму НДС (700,00 руб.).

При приобретении топлива по топливной карте печатная форма авансового отчета (Авансовый отчет (АО-1)) в документе Путевой лист недоступна.

30.09.2019 при выполнении регламентной операции Корректировка стоимости номенклатуры стоимость израсходованного бензина учитывается в расходах:

Дебет 26 Кредит 10.03.2

— на сумму расходов по приобретению топлива (3 080,00 руб.). При этом количество топлива по счету 10.03.2 в данной проводке уже не отражается.

Как списать бензин на личный автомобиль директора? Аренда личного автомобиля директора. Использование директором личного автомобиля в служебных целях. Списание бензина на предприятии

Расходы, которые принимаются при вычислении налога на прибыль, должны являться обоснованными экономически, а также подтвержденными документально. Не являются исключением и расходы, которые предназначены для легковых автомобилей. Однако если, помимо служебных целей, автотранспорт применяется для личных нужд или личный транспорт используется в служебных целях, могут появиться сложности с налоговым учетом. К примеру, вопросы могут касаться того, как списать бензин на личный автомобиль директора. Поговорим об этом в своей статье.

Личный автомобиль в служебных целях

В действующем законодательстве не содержится отдельных положений о том, как регулируется использование личного автомобиля в служебных целях. Но возможность эта закреплена в ст. 188 ТК РФ. В настоящее время есть несколько способов, позволяющих списать бензин на личный автомобиль директора. К таковым относятся следующие:

Аренда автомобиля

Сдача личного авто в аренду для того, чтобы впоследствии пользоваться им в служебных целях, является распространенной практикой. Данный способ обеспечивает сотруднику высокий уровень гарантии сохранности своего автомобиля, предоставляет дополнительное вознаграждение и ставит ТС на баланс компании, что существенно упрощает ведение отчетности.

Но в использовании аренды личного автомобиля директора отмечают и недостатки. К таковым относятся следующие:

Подробно данный вопрос раскрывается в ст. 643 Гражданского кодекса.

Личный автомобиль директора

Могут применяться и иные способы, позволяющие списать бензин на личный автомобиль директора. Он не освобождается от обязанности выписывать ПЛ, а также оформлять командировки и иные служебные поездки должным образом. Но на практике это требование исполняется не всегда.

При возникновении тех или иных проблем директор всегда может объяснить поездки личными целями, а не рабочими. Тогда, чтобы обвинить его в нарушении закона, следственным органам придется доказывать, что в поездке исполнялись непосредственно рабочие функции.

Директор ООО, являясь одновременно учредителем, вправе использовать для оформления автомобиля все те способы, которые прописаны выше. Это возможно за счет того, что он также выступает и в качестве физлица – то есть является и директором, и работником, и представителем юрлица.

Рассмотрим подробно, как списать бензин на личный автомобиль директора. При этом будем считать, что он находится на балансе предприятия.

Понятие путевого листа

К нему (коротко — ПЛ) относится первичный документ, где фиксируется пробег. На его основании определяется расход топлива. Компании, для которых применение транспорта главный вид деятельности, используют форму путевого листа с реквизитами, указанными во 2 разделе приказа Минтранса № 152. Если же автомобиль нужен компании для исполнения функции управления и производства, то лист может быть разработан в соответствии с Законом «О бухгалтерском учете» № 402-ФЗ.

Компании нередко применяют ПЛ, утвержденный Постановлением Госкомстата РФ № 78 еще в 1997 г. В нем содержатся разные формы ПЛ исходя из вида автомобиля, к примеру, форма 3 предназначена для легкового авто, а форма 4 – для грузовика.

ПЛ регистрируются в специальном журнале. Их учет взаимосвязан с учетом горюче-смазочных материалов. Если компания не автотранспортная, то листы составляются тогда, когда следует подтвердить обоснованность расходов, к примеру, 1 раз в неделю или 1 раз в месяц. Об этом можно судить, основываясь на письме Министерства финансов РФ № 03-03-04/1/327 или Постановлении ФАС ВВО № А38-4082/2008-17-282-17-282.

Если имеет место использование директором личного автомобиля в служебных целях или, наоборот, служебного авто – в личных целях, то особенно важно правильно оформить ПЛ. От этого зависит, будет ли осуществляться учет расходов на горюче-смазочные материалы при расчете налога на прибыль. Чтобы подстраховаться на случай проведения проверок и не допустить ошибок, нужно учитывать разные нюансы.

Удобный вариант документа

Списание бензина на предприятии осуществляется в налоговом учете не сразу. Стоимость купленного топлива не включается в расходы ни при оплате аванса, ни во время заправки бензином и соответствующего списания денег с топливной карты. Дело в том, что заправка по чеку терминала АЗС лишь подтверждает его покупку, но никак не служит доказательством целевого пользования. Главным документом, который подтверждает расход горюче-смазочных материалов, является путевой лист. С его помощью учитывается и контролируется эксплуатация транспорта и работа водителя. Без него запрещается транспортировка людей, багажа и грузов.

В нем должна содержаться следующая информация:

Унифицированные формы документов, которые утверждены Госкомстатом России, должны использовать только компании, главная деятельность которых связана с автотранспортом. На других предприятиях можно применять форму, разработанную самостоятельно. В этом случае бланк утверждается посредством его приложения к учетной политике компании и включает в себя все реквизиты, которые указаны выше.

Как списывать бензин по путевым листам? В них необязательно вписывать маршрут следования транспортного средства. Это особенно важно в случаях использования автомобиля как для служебных, так и для личных целей. Данные выводы подтверждаются практикой в суде.

Пример №1: об отсутствии определенных данных в ПЛ

Для читателя может быть интересным одно из решений ФАС СЗО, принятое в пользу предприятия. Дело заключается в следующем.

Налоговая инспекция указывала на то, что в ПЛ и отчетах по расходам горюче-смазочных материалов, которые предприятие составляло каждый месяц, нет данных о маршруте следования служебных легковых машин, а также о числе рейсов и номеров удостоверений водителей. Ничего не говорилось и о периоде выезда и возвращения авто в гараж, данных спидометра, остатков бензина и его расходе за каждый день.

В обоснование затрат компанией были представлены следующие документы: инструкции по эксплуатации служебных авто, приказы о порядке их использования, ведомости о талонах на бензин, регистры бухучета, ПЛ. Рассмотрев материалы дела и представленные доказательства, суд вынес решение о том, что для определения основы налога на прибыль принимаются любые доказательства, включая косвенные. Информация, содержащаяся в ПЛ (в частности, пробег авто, расход бензина, его остатки в баке) в совокупности с другими бумагами, подтверждают экономическую обоснованность расходов.

Пример №2: об отсутствии маршрута следования в ПЛ

Аналогичное решение было принято ФАС МО, когда налоговики хотели доказать, что если в ПЛ не содержалась информация о маршруте следования, то документ не подтверждает расходы на покупку ГСМ. Обстоятельства дела были следующими.

При обосновании расходов предприятие предоставило изначальные документы о том, что топливо получено от поставщиков, об объемах заправок авто. Кроме того, были представлены платежные поручения, а также нормы расходов, которые утверждены приказом начальства, ПЛ, в которых содержались все необходимые реквизиты (подтверждающие пробег), сведения о расходе топлива, документы на списание бензина, оформленные должным образом.

Рассмотрев материалы дела, суд пришел к выводу о том, что налоговики не доказали необоснованность расходов. Отсутствие сведений о маршруте следования не служит основанием для отказа в подтверждении расходов.

Таким образом, компании вполне могут включать расходы на бензин в состав налоговых затрат на основании бумаг, которые подтверждают факт покупки бензина, а также разработанной самостоятельно формой ПЛ, даже если в ней отсутствует маршрут следования. Кроме того, ПЛ может быть оформлен на любой период – от 1 дня до 1 месяца.

Если из других документов не следует, что поездка имела непроизводственный характер (к примеру, на основании поручения директора, сделанного в письменном виде), то предприятие может учесть данные расходы при исчислении налога на прибыль, даже если поездки осуществлялись в личных целях.

Недостатки унифицированного ПЛ

При использовании унифицированной формы ПЛ должен заполняться пункт «Место отправления и назначения», а также остальные реквизиты этой формы, так как удалять какие-либо реквизиты нельзя. Поэтому придется дополнительно проверять, чтобы среди мест назначения и отправления не указывались адреса, которые позволят налоговикам считать, что использование директором служебного автомобиля осуществлялось в личных целях.

Если данные о маршруте не даны или места отправления либо назначения говорят о непроизводственном характере поездки, компания не сможет принять расходы на бензин. При этом в данной ситуации у работника появляется доход в натуральной форме (стоимости бензина), с которого предприятие должно исчислять и перечислять НДФЛ в бюджет, а также платить страховые взносы. Принятый НДС также может признаваться налоговиками необоснованным.

Списание топлива по норме

Важно учитывать и то, что затраты на топливо – нормируемые. Несмотря на то что НК РФ не предусмотрены ограничения по учету затрат на бензин при исчислении налога, соответствующие нормы указываются в Методических рекомендациях «Нормы расхода ГСМ на автотранспорте». Их должны использовать не только автотранспортные компании, но и те, которые эксплуатируют ТС. Их учитывают при налогообложении.

Поэтому, чтобы не было претензий по поводу количества израсходованного топлива, при списании бензина без путевых листов нужно учитывать фактические расходы с установленными нормами и стараться не превышать их. Для тех машин, в отношении которых соответствующие затраты не утверждены, компания должна руководствоваться техническими документами или сведениями, представленными производителем автотранспорта.

В то же время компания вправе установить свои нормы расхода на бензин, учитывая сезонные надбавки. Период и величина начисления надбавок осуществляется на основании соответствующего распоряжения местных властей, а при его отсутствии – личным приказом руководителя. В последнем случае делается ссылка на распоряжение Министерства транспорта, прописываются марки машин и делается расчет ограничений. При этом учитываются транспортные условия, техническое состояние автомобиля, а также степень его загруженности.

Списание бензина при командировках

В соответствии со ст. 166 Трудового кодекса, под служебной командировкой понимается поездка работника по распоряжению руководства на необходимый период с целью выполнения служебного поручения вне постоянной работы. Разъездная работа не признается командировками. Так, командировками не являются поездки водителей, которые выполняют грузовые перевозки.

При командировке, в том числе при использовании директором личного автомобиля в служебных целях, ему компенсируются расходы по проезду, найму жилья и дополнительные траты (суточные и другие расходы, которые осуществляются с разрешения работодателя). Об этом говорится в ст. 168 ТК РФ. Возмещения производятся на основании Инструкции СССР, Госкомтруда и ВЦСПС № 62 «О служебных командировках в пределах СССР». Однако этим документом не предусматривается оплата топлива. Но его стоимость можно включить в командировочные расходы за проезд.

Подтверждением приобретения бензина во время командировки директора на личном автомобиле является ПЛ. На основании его данных определяется стоимость и количество бензина, которое было израсходовано во время служебной поездки. После своего возвращения работнику следует представить документы о покупке топлива вместе с отчетом аванса. Это кассовые чеки и отчеты АЗС о заправленном бензине. Согласно пп. 5 п. 7 ст. 272 НК РФ, в налоговом учете расходы топлива признаются в день, когда утверждается отчет.

Заключение

Во многих компаниях ГСМ является существенной статьей расходов. При этом бухгалтерам приходится вести учет ГСМ и обосновывать данные затраты. Применение ПЛ является одним из способов определения числа использованных ГСМ. С помощью ПЛ возможно не только подтвердить производственную необходимость затрат, но и указывать пройденное расстояние, а также определять параметры для расчета ГСМ.

Списание бензина на личный автомобиль директора может осуществляться разными способами. К наиболее распространенному относится компенсация и аренда. Каждый из способов имеет свои преимущества и недостатки. Поэтому в конкретных случаях делают выбор в пользу того или иного способа с учетом имеющихся обстоятельств.

Как происходит списание ГСМ на арендованный автомобиль

Предприятию не всегда выгодно содержать свой автопарк. Его наличие вызывает необходимость решать большое количество вопросов, связанных с документальным оформлением, а также с материальными затратами. По этой причине аренда автомобилей – оптимальное решение транспортной проблемы фирмы. Но и здесь свои сложности. Важное значение имеет статус собственника автотранспорта – компания, ИП или физическое лицо. Ну и, конечно, вопрос, как происходит списание ГСМ на арендованный автомобиль, тоже требует определённых знаний.

Что такое аренда автотранспорта

Вопрос аренды авто регулируется ст. 606 Гражданского кодекса РФ. В частности, в ней говорится, что арендодатель за плату обязуется предоставить арендатору во временное пользование своё имущество. То, что таковым может быть транспортное средство (ТС), указано в п.1 ст. 607 ГК РФ. При этом доходы, полученные нанимателем от аренды автомобиля являются его собственностью.

В ст.608 ГК РФ оговаривается, что право сдавать машину внаём имеет её официальный владелец либо уполномоченное им лицо. Из ст. 609 ГК РФ следует, что при аренде ТС предприятием договор необходимо заключать в письменной форме. При этом конкретный срок действия арендного соглашения может не указываться. Тогда каждый участник сделки имеет право разорвать договор. Для этого необходимо за 1 месяц уведомить о своём намерении другую сторону.

У кого может арендовать автомобиль юрлицо

Брать в аренду ТС юридическое лицо может у предприятий с различной формой собственности и у физлиц. В первом случае взаиморасчёты производятся в рамках заключённого между фирмами договора аренды автотранспорта. Соответственно, вопросы, как учитываются затраты на аренду ТС при расчёте фискальных сборов, а также то, как списываются ГСМ, в бухгалтериях предприятий обычно не возникают.

Учет расхода ГСМ арендованным автотранспортом

Горюче-смазочные материалы включают:

Статья 636 ГК РФ возлагает обязанность по оплате ГСМ на арендатора.

В отечественном законодательстве можно найти ещё один ответ на вопрос, как учитывать ГСМ, – на основании путевых листов. Впрочем, существует другой, не противоречащий закону вариант. Речь о нём пойдёт ниже.

Источник https://buh.ru/articles/documents/96006/

Источник https://businessman.ru/kak-spisat-benzin-na-lichnyiy-avtomobil-direktora-arenda-lichnogo-avtomobilya-direktora-ispolzovanie-direktorom-lichnogo-avtomobilya-v-slujebnyih-tselyah-spisanie-benzina-na-predpriyatii.html

Источник https://1avtoyurist.ru/kuplya-prodazha/arenda/spisanie-gsm-na-arendovannyj-avtomobil.html