Минимальный срок страхования автомобиля по ОСАГО в 2023 году

Известно, что стандартный срок действия договора автострахования составляет 1 год. Но полис может быть оформлен и на более короткий период. Из статьи вы узнаете минимальный срок страхования ОСАГО для разных категорий водителей, от чего он зависит и на что влияет данный параметр.

Минимальный срок для физических и юридических лиц

Несмотря на установленный законом стандартный период, страховщики в целях привлечения клиентов готовы предложить договор с более коротким сроком действия. Также на время актуальности полиса может повлиять категория транспорта. Он может быть не предназначен для круглогодичной эксплуатации.

Минимальные сроки составляют:

- 3 месяца для физических лиц;

- 6 месяцев для юридических лиц.

Уменьшение периода действия страховки напрямую влияет на ее стоимость. Она уменьшается. Но застраховать машину 2 или 3 раза в течение года существенно дороже, чем оформить один стандартный договор.

Для расчета стоимости страховки на срок менее года устанавливается отдельный коэффициент сезонности, который можно увидеть в таблице.

Цена полиса при уменьшении периода его действия меняется непропорционально числу месяцев. Коэффициент 0,5 (при покупке на 3 месяца) – это половина стандартной стоимости, при страховании на срок 10-11 месяцев скидка не предусмотрена вовсе.

Обратите внимание! Оформление нескольких страховок за 12 месяцев не будет выгодно также из-за особенностей расчета КБМ, так как безаварийное вождение определяется за годовой период.

Когда может потребоваться страховка сроком менее 3-х месяцев

Можно оформить ОСАГО на период, составляющий менее 3-х месяцев. Это возможно в двух случаях.

- Для авто, зарегистрированных в других государствах, первичное страхование на территории страны временного пребывания оформляется на 5-15 дней, в дальнейшем срок продлевается каждые 3 месяца.

- Если автомобиль новый, имеет транзитные номера и перегоняется на территорию дальнейшего нахождения для постановки на учет, то можно оформить страховку сроком на 20 дней.

Расчет стоимости полиса за период меньше стандартного

Чтобы узнать точную стоимость полиса, можно воспользоваться:

- формулой;

- онлайн калькулятором на сайте страховщика.

В первом случае используется стандартная формула:

Стоимость = Бт* Кт * КБМ * Квс * Ко * Км * Кп* Кн,

в которую нужно подставить коэффициенты:

- базового тарифа Бт (зависит от конкретной страховой);

- территориальности Кт (для физлиц учитывается место регистрации авто, для юрлиц – организации);

- бонус-малус КБМ (учитывает историю вождения, предполагает скидки за безаварийность за предыдущий период);

- возраста и стажа Квс (чем старше водитель и чем больше его стаж, тем дешевле страховка);

- ограниченности Ко (учитывает число лиц, включенных в договор и имеющих право на управление авто);

- мощности двигателя Км;

- периода страхования Кп (учитывает количество месяцев, на которые оформляется соглашение);

- нарушений Кн (учитывает наличие и количество штрафов за истекший период).

Как продлить полис и ответственность за просроченный документ

Если после оформления «короткой автогражданки» возникла необходимость застраховать машину на более долгий срок, это не представит сложностей. Нужно доплатить за оставшийся период полисного года и пользоваться документом в обычном режиме.

Продлить «автогражданку» можно как при личном визите в офис, так и через интернет на сайте страховщика. Предыдущий документ в этом случае теряет силу.

Наказание за езду с просроченным полисом регламентируется ч. 1 ст. 12.37 КоАП РФ, согласно которой водителя ждет штраф в размере 500 рублей. Важно учитывать, что, кроме денежного взыскания, пребывание на дорогах с недействительным ОСАГО чревато проблемами в случае ДТП. Если водитель без страховки станет виновником аварии, он будет выплачивать компенсацию потерпевшему из собственных средств.

Подводим итоги

Несмотря на установленный законом годовой период действия ОСАГО, соглашение со страховой можно заключить и на меньший срок. Особенности такой «автогражданки» следующие:

- минимальный срок для рядовых автовладельцев составляет 3 месяца, для организаций – 6 месяцев;

- меньший срок может быть установлен для сезонного транспорта, который не эксплуатируется круглый год;

- для авто с иностранной регистрацией первичный полис оформляется на 5-15 дней, далее продлевается каждые 3 месяца;

- при перегоне машины с транзитными номерами к месту регистрации можно оформить полис на 20 дней;

- уменьшение периода страхования влияет на цену полиса, но скидка незначительная;

- продлить договор, заключенный на минимальный период, можно, доплатив за оставшееся до конца календарного года время;

- за езду с просроченным полисом грозит штраф в размере 500 рублей.

Таким образом, оформлять страховку на период меньше года стоит только в тех случаях, когда это действительно целесообразно.

Правила страхования ОСАГО

Полис ОСАГО страхования подразумевает обязанность владельца автомобиля или другого транспортного средства отвечать за возможное нанесение убытков или ущерба лицам, пострадавшим в ДТП или аварии.

Если в ДТП пострадает имущество, здоровье водителя или пассажира, платить будет не виновник случившегося, а компания-страховщик – таковы условия ОСАГО.

Законодательством определены правила автострахования, на основании которых пострадавшее лицо имеет возможность получить оплату от компании за нанесенный ущерб — например, при ДТП.

Объект ОСАГО — это имущественные интересы, связанные с риском гражданской ответственности владельца транспортного средства по обязательствам, возникающим в случае причинения вреда жизни, здоровью или имуществу потерпевших при использовании транспортного средства на территории Российской Федерации. Если виновник ДТП не имеет действующего полиса, согласно правилам, возмещать ущерб ему придется из своего кармана.

Правилами обязательного страхования определяются:

- срок оформления договора,

- государственные тарифы,

- коэффициенты и ставки, применяемые для страхования автомобиля, условия их расчета,

- возможные риски,

- порядок действий — оформление протокола, вызов спецслужб, обращение в компанию, возмещение ущерба,

- страхование, применяемое при использовании автомобиля на территории других стран,

- работа организаций, осуществляющих страхование.

Условия страхования ОСАГО

Полис, выданный при оформлении, является документом, гарантирующим, что в случае ДТП пострадавшему компенсируют ущерб.

Размер суммы выплаты составляет:

- до 500 000 рублей за причинение вреда жизни и здоровью — каждому потерпевшему,

- до 400 000 рублей за поврежденное имущество — каждому пострадавшему.

Срок, на который заключается договор о страховании, в большинстве случаев составляет 12 месяцев. Но он может изменяться с учетом ситуации. Например, если автомобиль зарегистрирован в другой стране и им временно пользуются на территории России, оформляется транзитный полис на срок от 5 дней.

Правила страхования также определяют: если автовладелец планирует пользоваться транспортом не целый год, то ему необходимо указать период использования — и оформить полис по сниженному тарифу — не менее, чем на 6 месяцев.

Также на время транзита авто к месту постоянной регистрации владельца необходимо воспользоваться специальным полисом — сроком на 20 дней.

Согласно правилам обязательного страхования, есть два варианта оформления полиса:

- с ограничением количества лиц, допущенных к управлению авто,

- без ограничения.

В первом случае управлять автомобилем (разумеется, при наличии водительского удостоверения), имеют право только занесенные в полис граждане. Во втором случае транспортным средством может управлять любой человек с водительским удостоверением. Данный вид страхования часто используют компании, предоставляющие автомобили в аренду или таксопарки.

Возникновение страхового случая

Если таковой случается, страховая компания берет на себя возмещение ущерба, причиненного автовладельцем пострадавшему — в соответствии с оценкой причиненного ущерба. Сумма выплаты лимитирована — она указывается в договоре.

Компания, выдавшая полис, тщательно разбирается в каждом, предусмотренном договором, страховом случае. По закону они имеют право и отказать в возмещении — например, если потерпевший признает себя виновным в ДТП. Или если сумма возмещения причиненного ущерба несоразмерно завышена.

Правило расчета премии и порядок выплаты

Премия по ОСАГО — обязанность выплаты оговоренной в договоре суммы (оплата за страховку, внесенная страхователем). Ее можно внести единовременно, либо двумя частями, оформляя полис на полгода, каждый раз продлевая договор. В этом случае итоговая сумма получится на порядок выше.

Согласно Закону об ОСАГО, тарификация страхования состоит из двух факторов, влияющих на итоговую сумму взноса — базовых ставок и коэффициентов. В соответствии с правилами, базовые ставки рассчитываются с учетом технических характеристик транспорта, цели его использования и особенностей конструкции.

- территории, на которой используется транспортное средство — она определяется по месту постоянной регистрации автовладельца,

- историю владельца автотранспортного средства — учитываются произведенные ранее выплаты по тому или иному случаю,

- возраст и водительский стаж — тех, кого вносят в полис,

- особенности эксплуатации автомобиля в разные сезоны.

Дополнительные коэффициенты имеют место, если:

- владелец авто предоставил недостоверную информацию о ДТП, что повлияло на размер выплаты,

- автовладелец осознанно способствовал возникновению ДТП — чтобы получить возмещение ущерба,

- к автовладельцу можно предъявить регрессивное требование — запрос о компенсации затрат после выплаты материального возмещения потерпевшему.

Ситуации, когда можно предъявить требования регресса:

- доказано намеренное совершения ДТП виновником,

- виновник произошедшего дорожно-транспортного происшествия или аварии управлял авто в состоянии опьянения — алкогольного или наркотического,

- на момент аварии виновный не имел права управлять авто,

- устроивший ДТП скрылся с места аварии,

- в момент совершения ДТП срок действия договора завершился,

- виновник аварии не известил компанию о произошедшем,

- при заключении договора автовладелец умышленно скрыл какую-то информацию.

К слову, если компания на доказательства случая регресса затратила определенные усилия и средства, то по правилам это также может быть внесено в сумму обратных требований.

Срок действия договора ОСАГО

Максимальный срок действия договора по ОСАГО фиксирован — один год, но может быть и меньше. Например, при:

- транспортировке автомобиля к месту постоянной регистрации владельца,

- использование авто, зарегистрированного вне территории РФ,

- непостоянной и/или сезонной эксплуатации машины.

При транзите автомобиля от места приобретения к месту постоянной регистрации, автовладелец обязан оформить временный полис сроком до 20 дней – таковы правила. Владелец имеет право оформить соответствующий документ и при покупке – но только при условии, что компания имеет право работать на территории его региона.

В случае, если в Россию нужно транспортировать авто, зарегистрированное в другой стране (например, при туристической поездке на автомобиле), владелец обязан заключить соответствующий договор ОСАГО. По правилам и в соответствии с законодательством, соглашение заключается на срок от 5 дней. Если время пребывания на территории Российской Федерации увеличивается, можно продлить договор.

Следует учитывать, что годовое оформление полиса дешевле, чем по месяцам. Стоимость такого полиса остается неизменной на протяжении всего срока действия договора. При оформлении полиса по месяцам сумма может индексироваться. Если тарифы вырастут, при следующем продлении оплата увеличится.

Порядок продления и досрочного погашения – правила ОСАГО

При истечении срока автовладелец имеет право продлить договор на сходных условиях — при пересчете тарифа и изменении данных, обусловленных коэффициентами начисления. При необходимости автовладелец может отказаться от продления договора и воспользоваться услугами другой компании.

Досрочное прекращение действия полиса возможно по ряду причин. В зависимости от ситуации, компания может возместить средства за неиспользованные месяцы договора.

- смерть автовладельца или лица, вписанного в полис,

- ликвидация компании,

- утрата (гибель) транспортного средства,

- отзыв лицензии компании,

- смена владельца авто,

- другие случаи, предусмотренные законодательством РФ.

Нововведения ОСАГО в 2023 году

В 2022 году условия ОСАГО несколько изменились — нововведения касаются тарифной политики и начисления коэффициентов, а также прохождения техосмотра.

Как рассчитываются коэффициенты? Правила по ОСАГО определяют, что базовые тарифы и методику расчета устанавливает Центробанк. Эта финансовая организация определяет максимум и минимум выплат по тому или иному случаю.

В 2022 году тарифный коридор (границы минимального и максимального значения базовой ставки) расширился на 10%.

С апреля 2019 года начал действовать КБМ (коэффициент бонус-малус). Данный коэффициент учитывает нарушения автовладельца и возникновение соответствующих ситуаций по его вине.

Данный коэффициент ОСАГО считают следующим образом. Берутся за основу данные прошлых лет.

Если водитель виновен виновен в трех и более ДТП в течение одного года, то с апреля 2022 года тариф будет умножаться на 3,92. Зато КБМ за десять лет езды без ДТП снизится до 0,46.

Новичок, у которого нет истории КБМ, теперь будет получать первый коэффициент 1,17 вместо 1.

То есть, если вы аккуратный и дисциплинированный водитель и по вашей вине никогда не случалось аварии, вы сэкономите на полисе еще больше, чем раньше. Все справедливо.

С 2022 года водители могут оформлять полис ОСАГО без необходимости прохождения техосмотра.

А вот новые тарифы и условия ОСАГО, вступившие в силу в 2022 году

| Минимальный тариф | Максимальный тариф | |

| Мотоциклы и мопеды | 438 рублей | 2 013 рублей |

| Легковые авто для юрлиц | 1 152 рублей | 4 541 рублей |

| Легковые авто для физ лиц и ИП | 2 224 рублей | 5 980 рублей |

| Легковые авто – такси | 2 014 рублей | 12 505 рублей |

| Грузовики (до 16 т) | 1 572 рублей | 7 884 рублей |

| Автобусы (до 16 мест) | 1 494 рублей | 5 415 рублей |

| Автобусы (более 16 мест) | 1 867 рублей | 6 767 рублей |

К слову, компании по-прежнему сохранили за собой право назначать базовую ставку самостоятельно — в пределах определенных законом границ.

Максимальное повышение цен распространяется на водителей, использующих транспортное средство в качестве такси.

Кроме того, в 2022 году увеличился тарифный план ОСАГО для полиса, оформленного без ограничений. В случае допуска к вождению автомобиля неограниченному числу лиц, компания испытывает повышенные риски возникновения предусмотренной договором ситуации. Теперь ограничивающий коэффициент для физических лиц равен 2,32.

С 2019 года на стоимость полиса ОСАГО влияет возраст и водительский стаж автовладельца: чем старше и опытнее водитель, тем дешевле будет для него полис.

И еще один момент. Стоимость полиса ОСАГО также зависит от региона и мощности двигателя авто. Чем больше лошадиных сил, тем полис дороже.

Дополнительно на стоимость ОСАГО влияет, насколько часто используется автомобиль. Бывает, автовладелец вспоминает, что у него есть машина, только летом — если его работа предполагает долгие отлучки (вахтовый метод или длительные командировки). В таких случаях автовладелец обязан уведомлять о сроках эксплуатации своего автомобиля, указав время использования.

Договор в таком случаев составят с учетом этих временных рамок. Минимальный срок использования полиса ОСАГО — 6 месяцев.

На частоту использования транспорта напрямую влияют и особенности климата того или иного региона. Например, коэффициент для москвичей – 1,8. В столице автомобилем пользуются часто. Для жителей Омска – 1,48. Для жителей Чукотки – 0,76.

Чтобы узнать ваш коэффициент, обратите внимание на строку «Расчет размера страховой премии» в полисе.

К каким изменениям ОСАГО готовятся

Для того чтобы обеспечить безопасность на дорогах, а также максимально приблизиться к передовым европейским стандартам, в настоящее время на рассмотрении находятся несколько законопроектов об улучшении работы данной системы. А именно:

- переход на электронное страхование,

- фиксация нарушений устройствами видеонаблюдения,

- повышение штрафов за отсутствие полиса.

Переход на электронный полис

Для российских компаний стало доступно использование СМЭВ (системы межведомственного электронного взаимодействия) — в связи с этим упростилось использование е-ПТС.

Преимущества электронного паспорта — возможность хранить больше информации. В е-ПТС содержится полные данные о всех владельцах конкретного автомобиля, сведения о дорожно-транспортных происшествиях, проведенном техобслуживании, о сроках и полисах КАСКО и ОСАГО, прописаны правила их использования.

Обязательное страхование — как контролировать

В ряде регионов РФ установлены специальные фиксирующие приборы (на основе видеокамер), которые анализируют информацию и выявляют автомобили, чьи владельцы решили сэкономить.

Повышение штрафов за отсутствие полиса

В 2022 действуют следующие штрафы:

- при наличии полиса страхование выполнено с нарушениями — 500 рублей,

- отсутствие полиса — 800 рублей;

- езда с поддельным полисом — до 80 тыс. рублей.

При каждом повторном правонарушении штрафные санкции будут увеличиваться.

Правила страхования автомобиля: как застраховать автомобиль по каско и ОСАГО

Все статьи Страхование автомобиля Выездная диагностика Выбор автомобиля Как избежать обмана Поиск вариантов Покупка б/у авто: Оформление сделки Общение с продавцом Что делать после покупки Как оценить авто Покупка б/у авто в салоне Техническая проверка Покупка б/у авто: с чего начать Советы по покупке

Содержание

У каждого автомобиля должен быть полис ОСАГО, который покрывает ущерб потерпевшему при ДТП, и виновнику аварии не приходится возмещать его самостоятельно. Также водители могут застраховать машины по каско, например, от угона, тотального ущерба, возгорания и других неприятностей.

В этом материале расскажем о правилах страхования по ОСАГО и каско: от чего страхуют полисы, какой будет компенсация, на какой срок и как их можно оформить.

Правила страхования каско

Каско – это добровольная страховка, то есть водитель оформляет ее по собственному желанию.

Какие риски покрывает каско

Полис покрывает большое количество рисков:

- Угон. Если органы правопорядка не найдут угнанный автомобиль, страховая компания возместит полную стоимость машины.

- Тотальный ущерб. Такой ущерб авто может получить в серьезном ДТП, при стихийном бедствии, поджоге третьих лиц. Страховщик, как и при угоне, возместит автовладельцу полную стоимость автомобиля.

- Мелкие повреждения. Этот пункт актуален для дорогих машин, требующих дорогостоящего ремонта и запчастей даже при небольших повреждениях.

- Повреждения лобового стекла от камней из-под колес едущих впереди машин.

- Стихийные бедствия , например, падения сосулек, деревьев и т. д.

- Пожары, поджоги, самовозгорание.

- Аварии. По каско водитель получает страховую выплату, даже если виновен в ДТП.

Есть и другие условия для получения компенсации, например, после столкновения с животным. Все страховые обстоятельства обсуждаются со страховщиком при покупке полиса и обязательно вписываются в договор.

Каско не страхует от форс-мажорных обстоятельств, ареста или изъятия машины, ущерба от теракта и иных случаев, указанных в договоре.

На какой срок оформляется каско

Каско может быть краткосрочным или долгосрочным. Водитель сам решает, на какой период заключать договор.

- Некоторые компании соглашаются выдать страховку даже на неделю, например, чтобы водитель съездил на автомобиле в отпуск.

- Полис можно купить на один-три месяца, если владелец пользуется машиной только в летнее время.

- Можно застраховать авто на месяц, если планируется перепродажа.

- Чаще полис приобретают на год, а если машину купили в кредит, то на пять лет (период автокредитования).

Полис начинает действовать в течение 60 суток после внесения оплаты, водитель сам устанавливает конкретную дату. Задним числом оформить каско нельзя.

Приобрести каско можно только в офисе страховщика. Цены в разных компаниях могут значительно отличаться, так как стоимость страховки рассчитывается по собственным тарифам и коэффициентам.

Чтобы не переплатить, придется обойти несколько офисов страховых и попросить произвести расчет или же рассчитать приблизительную цену полиса в онлайн-калькуляторах на официальных сайтах страховщиков.

Каков размер страховой выплаты по каско

Максимальный размер страхового возмещения по каско не установлен. То есть водителю могут выплатить любую сумму, в которую эксперт оценит полученный машиной ущерб. Иногда выплаты достигают нескольких миллионов рублей.

Если водителя не устроит сумма, назначенная экспертом страховой, ее можно оспорить через независимую экспертизу.

Как возмещается ущерб по каско

Водитель при заключении договора каско сам выбирает, в каком виде хочет получать страховое возмещение.

- ремонт на СТО или в дилерском центре;

- денежная выплата, соответствующая стоимости ремонта (водитель сам восстанавливает авто);

- полная компенсация стоимости автомобиля, если он угнан или получил тотальный ущерб.

Для получения выплаты нужно в определенный договором срок подать в страховую компанию следующие документы:

- заявление;

- гражданский паспорт;

- водительские права;

- техпаспорт авто (ПТС);

- справка из полиции (если авто угнано);

- талон техосмотра;

- документы с места аварии (если было ДТП);

- чеки о понесенных расходах (если машину с места аварии эвакуировали).

Также нужно сдать ключи от машины и брелок от сигнализации. Могут понадобиться фото- или видеоматериалы с места происшествия.

Кому стоит купить полис каско

Каско – дорогая страховка и необязательная, поэтому, оформлять ее или нет, каждый водитель решает сам. Купить ее можно на новое авто, привлекательное для угонщиков, или на дорогостоящую машину с недешевым ремонтом.

На машины старше 10 лет каско имеет смысл оформить только в том случае, если они дорогие и антикварные. Страховать остальные авто нет смысла, так как цена полиса может превысить их рыночную стоимость. Чем выше страховые риски, тем дороже каско, а машины с десятилетним износом имеют больше шансов попасть в ДТП.

Если будете покупать машину в кредит, каско придется приобрести обязательно. Банк не выдаст заем без полиса, так как страховка покроет кредитору убытки, если авто пострадает.

Правила страхования ОСАГО

Если каско оформляется добровольно, то ОСАГО нужно покупать обязательно. Отсутствие страховки грозит штрафом в 800 рублей по ст. 12.37 КоАП . Оформить ОСАГО нужно в течение 10 дней после покупки ТС.

Что можно застраховать по ОСАГО

Если каско страхует автомобиль, то ОСАГО – гражданскую ответственность водителя в аварии. В случае признания за водителем вины, ему не придется возмещать потерпевшей стороне убытки – это бремя ляжет на плечи страховщика. Однако свое авто виновник будет ремонтировать самостоятельно.

Если ОСАГО у виновника нет, восстанавливать свое авто и машину потерпевшего придется из собственных средств. Если в аварии пострадали пассажиры или пешеходы, им тоже нужно будет выплатить компенсацию.

ОСАГО не страхует авто от кражи, упавших деревьев, поджога и других неприятностей. Это – сфера страхования каско.

Каков размер страховой выплаты по ОСАГО

Максимальный размер выплаты по ОСАГО ограничен суммой в 400 тыс. рублей.

Если ДТП было серьезным и ущерб потерпевшему причинен на большую сумму, то страховая выплатит 400 тыс. рублей, а остальную часть – виновная в аварии сторона.

На какой срок оформляется ОСАГО

На какой срок покупать страховку, решает водитель. Ориентироваться можно на то, как часто эксплуатируется ТС в течение года.

Например, если машина нужна только для поездок на дачу в летнее время, можно купить ОСАГО на три месяца. Если авто используется круглый год, – на 12 месяцев. Чаще оформляется годовая страховка.

Когда срок действия полиса истечет, его нужно будет продлить в той страховой компании, где он приобретался, или в любой другой. Ездить с просроченной страховкой нельзя – оштрафуют как за отсутствие полиса на 800 рублей. Оплатить штраф по госномеру ТС, номеру водительского удостоверения или номеру постановления можно через сервис «Автокод».

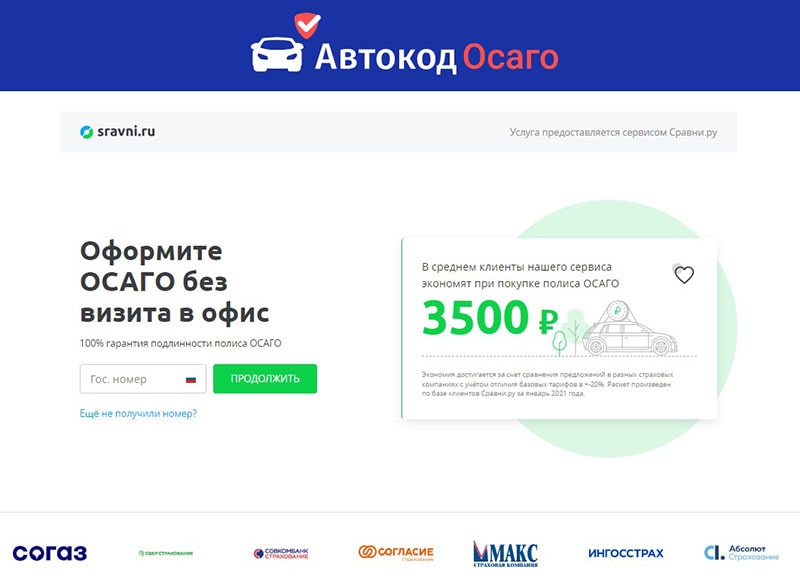

Купить ОСАГО можно в офисе или на сайте страховой компании или через специальный онлайн-агрегатор «Автокод ОСАГО» , который показывает предложения от разных страховщиков и позволяет сэкономить на оформлении полиса до 3 500 рублей.

После оплаты ОСАГО сразу же добавляется в базы ГИБДД и РСА. Водитель получает полис на свою электронную почту. Страховку можно распечатать или предъявлять инспектору прямо с экрана телефона.

Как возмещается ущерб по ОСАГО

Потерпевший получает от страховой компании прямое возмещение убытков, то есть ему сделают ремонт машины. Получение денежной выплаты возможно только при указании в заявлении приоритета на страховое возмещение в виде денежного эквивалента со ссылкой на ст. 12 ч. 16.1 п. «ж» закона «Об ОСАГО» и в следующих случаях:

- Ремонт в сервисе оказался дороже выплаченной страховщиком суммы. Тогда можно подать претензию в страховую, напомнив о приоритете, указанном в заявлении (выплате страховки деньгами).

- Потерпевший получил тяжкий вред здоровья в аварии.

- Автомобиль полностью уничтожен в ДТП.

- Потерпевший погиб в ДТП.

- Потерпевший – инвалид первой или второй группы, и машина нужна для его постоянного передвижения.

Иногда страховщики стараются экономить на выплатах, не учитывая серьезные повреждения авто. Владельцам приходится обращаться к независимым экспертам и взыскивать выплату деньгами через суд.

В каком случае страховка возмещает ущерб

После попадания в ДТП водители должны сразу оповестить об инциденте своих страховщиков, а затем в течение пяти суток явиться в офис с пакетом документов, включающим:

- заявление о возмещении вреда (заполняется у страховщика);

- полис ОСАГО;

- гражданский паспорт;

- водительские права;

- свидетельство о регистрации автомобиля (СТС);

- документы о ДТП.

Также при себе нужно иметь фото- и видеоматериалы с места происшествия.

Заявление рассматривают в течение 15 суток. Сначала будет проведена экспертиза авто и установлен размер ущерба, затем машину отремонтируют в течение месяца. Ремонтировать авто самому, без разрешения страховой компании, нельзя.

Если один из участников ДТП не имеет полиса, документы по аварии оформляют сотрудники автоинспекции, приехавшие на место ДТП. При отсутствии страховки у виновной стороны потерпевшему придется взыскивать убытки в судебном порядке.

Источник https://www.driver-helper.ru/osago/t/minimaljnyj-srok-straxovaniya-avtomobilya-po-osago-v-2019-godu

Источник https://www.vbr.ru/strahovanie/help/osago/pravila-strahovaniya-osago/

Источник https://avtocod.ru/pravila-strakhovaniya-avtomobilya-kak-zastrakhovat-avtomobil-po-kasko-i-osago